|

記事検索 |

最新ニュース |

|

|

||||||||||||||||||||

|

パナソニック、2008年度業績見通しを下方修正 |

||||||||||||||||||||

|

~通期は減収減益、下期は6年ぶり最終赤字に

|

||||||||||||||||||||

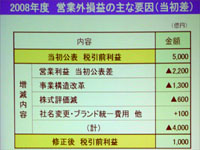

売上高は、公表値に比べて7,000億円減の8兆5,000億円、営業利益は2,200億円減の3,400億円、税引前利益は4,000億円減の1,000億円、当期純利益は2,800億円減の300億円とした。 これにより、通期見通しは減収減益となり、下期の最終利益は2002年下期以来の赤字となる。 また、通期のROE(自己資本利益率)は0.8%となり、2009年度を最終年度とする中期経営計画「GP3」で掲げたROE10%とは、大きく離れることになる。 だが、「GP3で掲げた売上高10兆円、ROE10%、CO2排出量30万トン削減という目標は変えない。この状況のなかで達成は厳しいかもしれないが、限りなく近づけ、達成する目標として取り組んでいく」とした。 今回の業績下方修正について、パナソニックの上野山実取締役は、「上期連結決算の発表から、わずか1カ月での下方修正にはいくつかの理由がある」とし、「リーマンショックによる金融危機を発端にした株価低迷、円高による為替の変化が、10月下旬からさらに激しくなったこと、また、米国の大手販売店であるサーキットシティの経営破綻をはじめ、世界的な金融危機の広がりが各方面でみられ、それが影響した」と語った。 また、「上期業績の発表時には、第3四半期の状況を見て、見直しを図るとしていたが、状況はどんどん厳しくなり、構造改革や不採算事業の撤退や売却といった手を早く打たなくてはならないと判断した。また、各部門の経営トップから見通しについて数字を出してもらい、これがまとまったのが11月半ば。そのなかで、販売減や、構造改革を行なうといったことが見られた。早めに手を打つことを優先したものであり、これを社内外に公表した。厳しい状況であるが、この危機をチャンスと捉え、成長力強化、経営体質強化に取り組んでいきたい」とコメントした。

営業利益の2,200億円の悪化の要因としては、最大の要素が、景気減速による販売減および価格下落をはじめとする競争激化で3,000億円の減少。 「3,000億円のうち、販売減が約2,200億円、価格下落の影響で約800億円。自動車向けの電子機器やFAといったBtoBのビジネスが悪くなっており、10月以降もその状況は変わっていない。また、コンシューマビジネスでも、海外を中心に消費マインドが冷え込んでいること、ディーラーの資金繰りが悪化し、北米や中国でもそれによる販売減が見られることが大きい。また、価格低下が激しく、とくに薄型テレビは年間20%程度価格下落とみていたが、30%ぐらい価格下落になっている。市場全体に液晶テレビの市場在庫が溜まっていること、サムスンがウォン安で価格競争を加速していることが影響している。しかし、消費マインドが冷えているなかで、必ずしも価格だけで動く市場にはなっていない。当社にとって幸いなのは、在庫が少ないという点である」とした。

分野別には、デジタルAVCネットワークソリューションで1,500億円の減少。そのうち、カーエレクトロニクス関連で300億円の悪化、光ディスク関連などで300億円の悪化、残りが、IPSアルファの液晶パネルをはじめとするAVC関連。また、デバイスで300億円の悪化、FAで300億円の悪化とした。 上野山取締役は、「液晶パネルについては、当初の見通し通り、今年度は大きな赤字になる。また、プラズマディスプレイパネルや、薄型テレビのセット事業は、下期は厳しい。収益は厳しい状況にあるとだけいっておく」とした。 なお、薄型テレビの通期目標として掲げている1,100万台の出荷計画については、上期の決算発表の段階では、大坪文雄社長自らが、「当初掲げた計画はおおむね達成している」として、計画達成に向けて順調に推移していることを示したが、上野山取締役は、「計画を若干下回る可能性がある。だが、1,000万台を切ることはない」とし、事実上の下方修正を発表した。また、「台数よりも価格低下の影響が厳しい」とした。 一方、設備投資については、当初見通しの5,300億円の計画を、この1か月の精査によって、4,800億円にまで削減したことを明らかにし、「2009年度の稼働を予定しているプラズマディスプレイパネル生産の尼崎第5工場、液晶パネル生産のIPSアルファの姫路工場については、どちらも一気に稼働させるのではなく、第1期から第3期にわけて稼働させる計画であることは変わらない。また、姫路の2009年1月の第1期稼働も、予定通りに行なう。ただ、第1期の内容をすべて一気にやるかどうかについては検討している。さらに、2期、3期も市場動向を見ながら投資する計画には変更がない」とした。 また、営業外損益では、当初公表値に比べて4,000億円減少の1,000億円とし、事業構造改革費用として1,300億円、株式評価減として600億円の悪化とした。 「事業構造改革は来期以降の経営体質の強化を見込んだものであり、来期はいまの経営状況が続く、あるいは下期は横ばいか、まだ下がるということを想定して経営対策を打っていく必要があると判断した。来期は増益を前提とした上での事業構造改革、不採算事業の撤退および売却による見直しに取り組む」とした。 なお、不採算事業について、具体的な対象については明言しなかった。 下期の見通しは、売上高で4兆1,563億円、公表値に比べて6,537億円の減少。「このうち、3,600億円がBtoB分野によるもの」という。分野別では、デジタルAVCネットワークソリューションでは4,300億円の減少、環境・生活快適実現ソリューションで700億円の減少、デバイス・産業ソリューションで1,500億円の減少とした。 さらに、下期に営業利益は2,482億円の減少となり、上期には公表値に対して282億円の上乗せとなっていたものが一転して、大幅な下方修正となった。

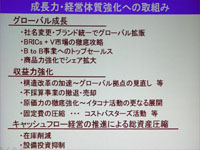

グローバル成長では、社名変更・ブランド統一でのグローバル拡販、BRICs+V(ベトナム)の徹底攻略、BtoB事業へのトップセールス、商品力強化によるシェア拡大を掲げたほか、収益力強化では、グローバル拠点の見直しなどによる構造改革の加速、不採算事業の撤退・売却、イタコナ活動やコストバスターズ活動などによる原価力の徹底強化、固定費の圧縮に取り組むとした。 「構造改革費用としては、1,550億円を計上し、来年度の成果として500億円を見込む。すでに茨木のブラズマ第2工場を閉めて、パネル生産を尼崎に集約。パネルモジュールの生産もタイ、マレーシアに集約した。自動車向けディスプレイの藤沢の生産拠点や、デバイスの岐阜の生産拠点も統合し、閉鎖した。国内、海外ともに見直しを図っていく」とした。 また、キャッシュフロー経営の推進による総資産圧縮は、在庫削減、設備投資抑制に取り組むとした。 なお、三洋電機の子会社化への影響については、「現時点では、最終契約に至っていないため、影響がどうであるかということはいえない。決まっていないことなので、今回のなかには一切入っていない」と語るに留まった。 ■URL パナソニック株式会社 http://panasonic.co.jp/ ニュースリリース http://panasonic.co.jp/corp/news/official.data/data.dir/jn081127-2/jn081127-2.html ■ 関連記事 ・ 大河原克行の「白物家電 業界展望」 パナソニックによる三洋電機子会社化はどんな利益を生むか(2008/11/12) ・ 松下、第1四半期は減収もコスト減少で大幅増益(2008/07/29)

( 大河原 克行 )

- ページの先頭へ-

|